10 ОСНОВНЫХ ЗАБЛУЖДЕНИЯ ПРИ ВЫБОРЕ ОФФШОРА

Ничто в современном мире не постоянно и сфера международного налогового планирования – не исключение.

Каждый год становятся неработоспособными многие схемы, которые раньше казались стандартом. Устаревшие знания стали частой причиной возникновения у предпринимателей заблуждений, приводящих к совершению серьезных ошибок при принятии важных решений.

В этой статье мы рассмотрели наиболее частые заблуждения, которые возникают при регистрации оффшорной компании и открытии счета.

Заблуждение № 1. «Классические оффшоры», например, Белиз, Панама, Сейшелы являются хорошим решением для ведения бизнеса

Использовать «классические оффшоры» для активного бизнеса (торговля или услуги) с каждым днем становится все сложнее. Если раньше можно было создать оффшор в любой юрисдикции и без особых проблем открыть на компанию счет в почти любом банке мира, то теперь Вам практически гарантирован отказ в открытии счета на такую компанию.

Согласно рекомендациям FATF 2012 года (с изменениями и дополнениями, внесенными в октябре 2016 года), все банки должны создавать «профили риска» и тщательно проверять своих потенциальных клиентов в момент открытия счета. Банки должны отказывать в открытии счета или закрывать счет при возникновении любых сомнений относительно деятельности клиента. Полный сбор рекомендаций FATF доступен по ссылке.

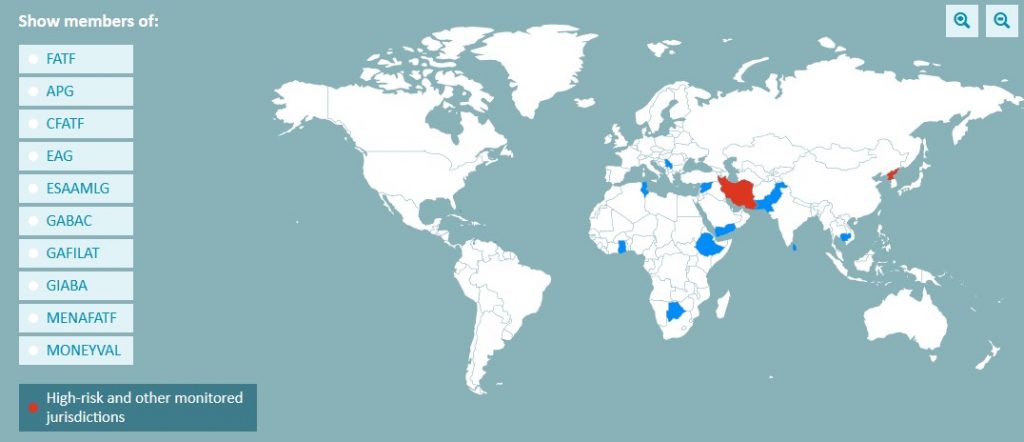

Все банки проходят процедуру независимого мониторинга в стране их нахождения. В случае выявления нарушений в процедуре оценки рисков и комплаенса, применяемого банком – на банк будут наложены санкции (от штрафа до потери лицензии). Вышеупомянутый мониторинг уже применяется во всех странах, кроме Афганистана, Ирана, Ирака, Сирии, Северной Кореи, Лаоса, Йемена, Уганды, а также Боснии и Герцеговины (с последней версией списка стран, не применяющих стандарты FATF можно ознакомиться по этой ссылке).

На карте отмечены страны, не применяющие рекомендации FATF 2019 года:

Большинство банков мира рассматривают использование «классических оффшоров» в качестве дополнительного фактора риска и больше не хотят иметь дела с такими клиентами.

Решение: для реального бизнеса вместо «классических оффшоров» можно использовать:

- Компании в форме безналоговых партнерств из юрисдикций, которые не считаются оффшорными (например, Канада, Шотландия, Ирландия, Уэльс). Это самый экономный вариант, который позволяет при минимальных затратах получить безналоговую компанию с высокими шансами успешного открытия банковского счета.

В большинстве случаев такой вариант подходит для начинающих предпринимателей с ограниченными финансовыми возможностями, или в тех ситуациях, когда компания нужна в качестве временного решения для нескольких сделок.

В то же время, эти компании имеют ряд ограничений: банковский счет нельзя открыть в юрисдикции регистрации компании (компания и счет будут в разных странах); нельзя вести деятельность в стране регистрации компании (иначе там возникнут налоговые обязательства); на такую компанию невозможно будет открыть PayPal бизнес-аккаунт; анонимность бенефициара такой компании нельзя будет защитить от автоматического обмена налоговой информацией после присоединения Украины к соответствующему соглашению; такие компании не относятся к «классическим оффшорам», но они имеют не идеальную репутацию в глазах многих представителей среднего и большого бизнеса развитых стран (возможны вопросы со стороны поставщиков и прочих контрагентов).

С одной стороны, такие компании не имеют ничего общего с «классическими оффшорами», позволяют вести бизнес абсолютно прозрачно без никаких нарушений, а с другой стороны требуют относительно соизмеримые вложения для создания и обслуживания. К недостаткам таких решений можно отнести обязательную уплату налога на прибыль (от 9% в Венгрии и 12,5% на Кипре).

- Компании из юрисдикций с безупречной репутацией для безопасного накопления активов, а также для создания индивидуальной схемы, позволяющей защитить анонимность бенефициара от автоматического обмена налоговой информацией (например, Швейцария, свободные экономические зоны в ОАЭ, компании с «фидуциарным владением» в Сингапуре).

Эта категория компаний подходит тем, кому нужна максимальная анонимность конечного бенефициара, безупречная репутация юрисдикции и надежность банковской системы, а также, чтобы компания и счет были в одной стране.

К сожалению, здесь неизбежны большие первоначальные затраты и ежегодные затраты на уровне от 10 000 USD, что делает этот вариант не самым привлекательным для представителей малого бизнеса.

- Отдельного внимания заслуживают компании для специфических целей:

- для работы с PayPal начинающим предпринимателям подойдет Эстония (недостаток – только прямое владение), а более опытным – Сингапур (недостаток – высокая стоимость);

- для торговли с Азией (Гонконг, Сингапур);

- для холдинговой структуры (Швейцария, Лихтенштейн);

- для торговли и использованием агента и принципала (Чехия или Словакия);

- для выхода на американский рынок капитала (США).

Заблуждение № 2. Использование европейской компании с номинальным директором и акционерами гарантирует анонимность конечного собственника

До 26 июня 2017 года во всех странах ЕС должно быть принято законодательство о создании открытых реестров бенефициаров. Это требование содержится в Директиве 4 AML, которая обязательна для исполнения всеми членами Европейского союза. Использование номинального директора и акционеров (или любых других номиналов, например, номинальных партнеров) больше не гарантирует анонимность бенефициарам европейских компаний. Будут приняты следующие меры, чтобы заставить бизнес предоставить достоверную информацию о бенефициарах для реестра:

- принудительное закрытие компании в случае не предоставления информации о конечном бенефициаре в отведенный срок;

- административная и уголовная ответственность регистрационных агентов и бенефициаров компании за предоставление заведомо недостоверной информации о бенефициарах;

- юридическое признание всех прав на компанию только за тем лицом, чьи данные находятся в реестре бенефициаров.

Если предоставить недостоверную информацию и внести в реестр номинала в качестве бенефициарного собственника, то можно полностью потерять контроль над компанией и право на судебную защиту в случае любых недобросовестных действий с его стороны.

Это касается также компаний в форме шотландского или ирландского партнерства (Великобритания все еще является членом ЕС и обязана выполнять директиву 4 AML, а Ирландия является суверенным государством-членом ЕС).

Ссылка на полный текст директивы 4 AML

Решение: компания должна находиться за пределами Европейского союза (например, Канада, Швейцария, Лихтенштейн, ОАЭ, Гонконг, Сингапур и др.), чтобы избежать попадания данных о конечном собственнике в реестр бенефициаров.

Заблуждение № 3. Использование номинального директора и акционеров защищает от рисков, связанных с автоматическим обменом налоговой информацией

21 сентября 2017 года в мире произойдет первый автоматический обмен налоговой информацией между странами, подписавшими соответствующее соглашение (на начало марта 2017 г. соглашение подписано уже 87 странами и их количество продолжает расти).

Банк будет обязан предоставить налоговым органам информацию о бенефициаре компании и о фактическом подписанте по счету. Эта информация будет направлена налоговым органом той страны, резидентом которой является соответствующее лицо. Таким образом, даже если Вы используете номиналов, это никак не защищает от налогового обмена информацией – банк отправит данные о бенефициаре и фактическом подписанте по счету компании.

Автоматический обмен налоговой информацией будет происходить не только по корпоративным, но и по личным счетам.

Украина пока не подписала соответствующее соглашение, но это может произойти в любой момент.

Более подробно со сложившейся ситуацией и возможными путями ее решения можно ознакомится в отдельном материале на эту тему.

Заблуждение № 4. Можно купить готовую компанию с уже открытым банковским счетом и сразу приступать к ведению бизнеса

Это не так. На самом деле, можно купить готовую компанию и это нормальная практика, чтобы сэкономить время на регистрации компании, проставлении апостиля на нужных документах, курьерской доставке оригиналов (этот процесс может длиться достаточно долго – точное время зависит от юрисдикции). В некоторых случаях, так можно сэкономить 3-4 недели. Но компания, как правило, продается без банковского счета. Потому что счет открывается всегда под конкретного подписанта и под конкретный вид деятельности. Если вам продают компанию с открытым счетом, значит его открыли уже на другого человека. А дело в том, что ни по сложности, ни по длительности процедура изменения подписанта по счету компании и изменения профиля компании (описание бизнеса) ничем не отличается от процедуры открытия нового банковского счета. При покупке компании с открытым счетом возможны ситуации, что деньги на ваш счет не могут быть зачислены банком до рассмотрения вашего профайла заново, а это может занять и 2-3 месяца. Таким образом, нет смысла покупать компанию с уже открытым банковским счетом. Это просто бесполезно, а в некоторых ситуациях и опасно.

Решение: купить готовую компанию без банковского счета и проконсультироваться со специалистами с целью выбора наиболее подходящего банка для решения вашей задачи. Если вам необходимо открыть счет в минимальные сроки – 2-3 дня, специалист предложит вам на выбор несколько банков, которые или открывают счет для компании по ускоренной процедуре, или рассматривают документы всего 1-2 дня. При выборе банка важно исходить не только из срочности, но также учитывать имеющиеся документы на бенефициара, которые могут быть предоставлены банку (ненадлежащий пакет документов, в лучшем случае, может привести к дополнительной проверке со стороны банка, которая затянется надолго).

Заблуждение № 5. Прямое владение оффшорной компанией не нарушает законодательство Украины

До 23 февраля 2017 года для учреждения либо покупки иностранной компании законодательство Украины требовало предварительно получить индивидуальную лицензию НБУ на инвестирование за границу. За весь 2016 год таких лицензий было выдано менее ста на всю Украину. Одним из решений являлось использование номинальных учредителей или получение компании путем дарения.

За осуществление инвестиций за границу без лицензии НБУ, в том числе путем приобретения корпоративных прав (кроме корпоративных прав, полученных в подарок или наследство) предусматривалось применение штрафа эквивалентного сумме уплаченного за покупку корпоративных прав (например, акций иностранной компании) либо внесенной в качестве уставного капитала при создании компании.

Первоисточник: http://zakon0.rada.gov.ua/laws/show/15-93

23 февраля 2017 года в Инструкцию о порядке выдачи индивидуальных лицензий на осуществление инвестиций за границу были внесены существенные изменения, направленные на либерализацию законодательства о валютном контроле.

Первоисточник: https://bank.gov.ua/document/download?docId=44506252

Отныне индивидуальная лицензия НБУ больше не нужна для:

- размещения на иностранных счетах валюты с источником происхождения за пределами Украины;

- осуществление инвестиций (в том числе, приобретение корпоративных прав и внесение уставного капитала) за счет средств, которые находятся за пределами Украины.

Тем не менее, штрафы по-прежнему предусмотрены в тех случаях, когда имеет место вывод без лицензии НБУ средств с территории Украины для последующего их внесения в уставной фонд компании, приобретения корпоративных прав и осуществления инвестиций. Остается не до конца понятным механизм, с помощью которого Украина будет контролировать происхождение средств, внесенных в уставной фонд иностранной компании. Сейчас такого механизма не существует.

Тем не менее, если Вы выводите прибыль иностранной компании на свои личные банковские счета и не указываете это в налоговой декларации в Украине – это является уклонением от уплаты налогов. Узнать об этом Украина сможет после присоединения к автоматическому обмену налоговой информацией.

Решения:

- Получение прав на компанию путем дарения либо владение компанией через номинальных акционеров;

- Приобретение корпоративных прав или формирование уставного фона иностранной компании за счет средств, которые находятся за пределами Украины;

- Отказ от использования личных банковских счетов для вывода дивидендов и распределения прибыли иностранной компании без последующего декларирования в Украине*

* Распределение прибыли иностранной компании можно сделать юридически безупречным и совершенно законно не заплатить нигде налоги в том случае, если предварительно сделать физическое лицо налоговым резидентом одной из безналоговых юрисдикций. Для каждого случая юристами разрабатывается индивидуальное решение, которое максимально учитывает специфику и пожелания клиента в конкретной ситуации.

Заблуждение № 6. Можно владеть оффшором и заключать сделки со связанными лицами в Украине

Недопустимо использование оффшора для сделок со связанными лицами в Украине (например, для уменьшения налоговых обязательств украинской компании). Это будет рассматриваться, как уклонение от уплаты налогов. Использование компании с номинальным директором и акционерами, на данный момент, делает невозможным для Украины определение конечного бенефициара, если только это не европейская компания типа Ltd. Но это может быть легко проверено после присоединения Украины к автоматическому обмену налоговой информацией (будет отправлена информация о фактическом подписанте по счету иностранной компании).

Решение: не заключать сделки со связанными лицами в Украине, которые ведут к уменьшению налоговых обязательств украинской компании. Учитывать перспективу присоединения Украины к автоматическому обмену налоговой информацией (когда иностранные банки начнут отправлять данные в Украину о фактическом подписанте по счету иностранных компаний, контролируемых резидентами Украины), учитывать открытый реестр бенефициаров для европейских компаний.

Заблуждение № 7. Банковский счет на компанию можно открыть за пару дней с минимумом документов, дистанционно и с гарантией 100%

Это возможно лишь в случае банков из «группы риска» (с сомнительной надежностью) в ситуации, когда недавно созданный банк набирает себе портфель клиентов. Как правило, это оффшорный островной банк.

Открытие банковского счета на компанию в надежном банке «с историей» требует предоставление большого количества документов, подтверждающих личность бенефициара компании и законность его бизнеса. Точный список документов зависит от конкретного банка. Юридическое сопровождение открытия банковского счета не дает 100% гарантию, что счет будет открыт, потому что комплаенс банка проверяет будущего клиента по всем возможным базам. И при нахождении несоответствия заявленной информации и поданной в банк, банк как правило отказывает такому клиенту. Наличие профессионального консультанта позволяет лишь максимально увеличить шансы на благоприятный исход по сравнению с самостоятельным открытием счета без сопровождения.

Решение: не откладывать все до последнего, а заранее проконсультироваться со специалистами, чтобы узнать реальные сроки открытия счета в конкретном банке для ваших нужд.

Заблуждение № 8. Оффшор можно взять «в аренду», чтобы провести несколько сделок, а потом вернуть

На практике это практически невозможно. Вид деятельности, заявленный банку при открытии счета и назначение вашего платежа по сделке должны совпадать. Теоретически, можно было бы использовать таким путем только компанию, у которой открыт счет под бизнес в той же сфере деятельности, в которой требуется провести сделку. Но на практике нужно учитывать большое количество нюансов, которые делают решение по реализации вашей сделки уникальным и штучным. Один раз такое решение теоретически возможно провести. Но никто не возьмет на себя риск ответственности за законность двух, трех и более сделок ради небольшой комиссии.

Вернуть использованный оффшор обратно вы также не сможете, потому что новый клиент, начиная серьезный бизнес, не захочет нести риски вашего бизнеса на себе. Вашу компанию можно только переоформить на нового владельца, если вы найдете такого, гарантировав ему, что свой бизнес вели добропорядочно.

Решение: купить недорогую готовую компанию и использовать ее для нескольких сделок, чтобы потом закрыть счет и «бросить» такую компанию.

Заблуждение № 9. Один и тот же оффшор можно использовать для торговли с любыми странами

Как минимум, необходимо учитывать страну, куда будут отправляться исходящие платежи, а также из каких стран будут поступать платежи от контрагентов. Это очень важно, чтобы просчитать возможность возникновения обязательств по уплате VAT.

Например, для торговли внутри ЕС нежелательно использовать Европейские компании, если нужно избежать обязательного оформления VAT номера.

Решение: для каждого вида деятельности иметь отдельную компанию, проконсультироваться со специалистами по поводу налоговых последствий торговли с разными географическими регионами.

Заблуждение № 10. Можно получить второй паспорт и стать налоговым резидентом другой страны

Второй паспорт никак на это не влияет. Налоговым резидентом другой страны физ. лицо может стать только, если проживает там более 180 (в некоторых странах – 185) дней в году. Нет ни одной страны мира, где можно было бы стать налоговым резидентом без фактического проживания. Также в ОАЭ можно оформить визу резидента и через год стать там налоговым резидентом без фактического проживания (достаточно было бывать там раз в 6 месяцев), но чтобы перестать быть налоговым резидентом Украины Вы должны быть за ее пределами не менее 183 дня (в идеале нужно все это время провести в ОАЭ).

Решение: разрабатывается отдельно под каждую конкретную ситуацию.

Актуальные новости международного бизнеса

В нашем Телеграм-канале – Offshore news Today

Остались вопросы?

Свяжитесь с нами для бесплатной консультации:

+38(044)337-70-81 / +38(095)907-72-22

или через Телеграм-мессенджер

Offshore news Today | Brama Group – Telegram

Brama Group S.A. – Facebook

в Блоге